假设某初创公司近期完成了C轮融资,融资金额为2000万,C轮投资人占股20%,那么这家公司的投后估值(股权价值)是多少?

通常,C轮投资人花2000万取得了公司20%的股份,用C轮融资金额除以对应股份比例,即可得到公司在融资时点的市场估值:2000万/20%=1亿。若公司发展顺利,后期上市后市值10亿,那么C轮投资人持有的股份价值将增值到2亿;若公司经营不善,后期估值降为5000万,那么这部分股份价值将缩水为1000万。股权价值的波动也同等适用于其他所有股东。

此时,投资人与公司一荣俱荣一损俱损,资本与创业者共进退。

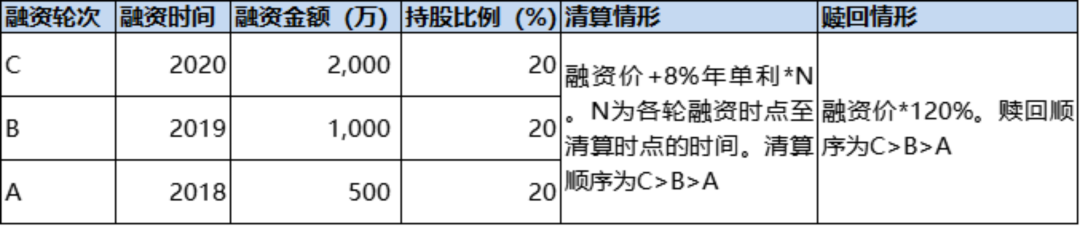

事实上,在C轮投资协议中,有针对C轮投资人的保护条款:

若公司发生清算,公司偿还完所有债务后的剩余财产将优先分配给C轮投资人,分配价格为:C轮融资价+8%年单利。只有满足了所有C轮投资人的清算分配,剩余财产才能再在其他股东间进行分配;

若公司未能在3年内完成上市,则C轮投资人有权让创始股东以C轮融资价*120%的价格,对C轮投资人所持的股份进行回购。

假如公司没有倒闭清算,也按时履行了“三年之约”,那么皆大欢喜。但若公司发展不顺,C轮投资人可以根据保护条款锁定自己的投资收益,或要求股权回购(按投资价的120%),或优先分配剩余财产(成本+8%年单利),最大程度上实现旱涝保收。

再看持股40%的创始股东,按照最初的逻辑,其股份价值为4000万,但现在这部分创始股的价值,跟C轮投资人的股份价值并不等同,做得好,一起好;做不好,你先跑。若公司股权价值跌到5000万而且触发回购条件,那么C轮投资人拿回2400万,剩余2600万才能分给另外80%持股股东。这种情况下,创始股东的40%股份价值就变成了2600*(40%/80%)=1300万。这种情况下,20%股份分2400万,40%股份分1300万——资本的精明体现的淋漓尽致,更不要说荣辱与共了。

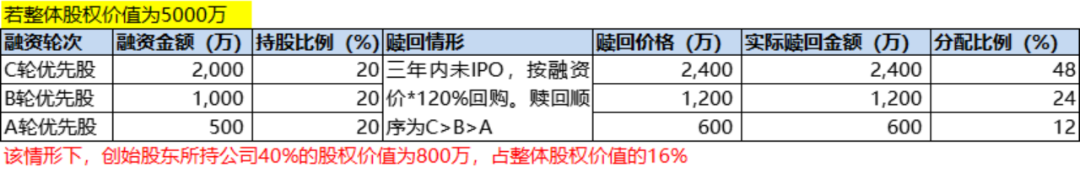

事实上,创始股东的40%股权价值甚至低于1300万,因为A轮和B轮投资人也有同C轮投资人类似的保护条款,但优先顺序在C轮之后。如下图所示:

所以根据赎回情形,剩余的2600万财产应先用于赎回B轮投资人的股份,赎回金额为1000*120%=1200万;剩余的2600-1200=1400万中,应先赎回A轮投资人的股份,赎回金额为500*120%=600万;在所有投资人股份赎回完毕后,最后剩下的1400-600=800万,才是创始股东所持40%股份对应的价值。

本以为资本“人傻钱多”,实则“有bear而来”。

这只是私募股权融资的常规操作,上述拥有特权的各轮次股份也叫“优先股”——清算优先、赎回优先、发股息优先;通常融资轮次越后的优先股,其优先权也越大。而创始股东所持有的那部分股份叫做普通股,普普通通,跟在优先股后面捡“剩菜剩饭”。不要觉得资本不讲武德,众所周知,股权投资风险巨大,每1家成功上市的投资案例背后都有着N家打水漂的失败经历。为了降低风险,投资机构一方面“脚踏多条船”,押中1个就行;另一方面在投资协议中加入保障性条款,以防万一。需要说明的是,这并不代表投资人就指望靠回购拿到稳定的收益,毕竟顺利上市才能赚大钱,回购要求的那点收益率和潜在的回收风险,甚至不如买基金理财划算。

多数情况下,这种未满足条件便要求创始股东回购的协议又称“对赌协议”。

不要盲目羡慕一些初创企业拿了几轮融资、估值多少多少,给你的,最终可能还是要还回去的……

被资本敲打的不只是创业者。前阵子传的沸沸扬扬的“恒大资金链面临断裂”事件,其中一个重要导火索便是恒大同深深房的重组失败,恒大借壳回归A股梦碎,而在之前恒大与战略投资人签订的1300亿战略投资协议中——如果2021年1月31日前重组未能完成,1300亿战略投资资金将从权益变为负债,恒大必须悉数回购,这让原已紧张的资金情况雪上加霜,甚至会成为压垮骆驼的最后一根稻草。一时间,恒大债券价格一落千丈,风声鹤唳,网上甚至流传着带有威胁警告意味的求救文件——“不救我,那么大家一起死”。难道房产巨头也要栽在回购上了?

资本市场,还是要以和为贵。于是,2020年9月至11月,经过多方协商,恒大地产1300亿元战略投资者中,1257亿元战略投资者已签订补充协议将其持股转为普通股,并同意不要求进行回购并继续持有恒大地产权益……

不知现在那些战略投资者作何感想。

前述案例中,C轮投资人投资2000万占股20%,要计算公司现在的全部股权价值,就不能用2000万/20%=1亿。因为2000万/20%,其实暗含了所有股权都一样的假设,即“同股同权”,但C轮投资的这2000万,明显含有优先权,相比其他股份更加值钱,会在很多时候享有远超其持股比例20%的公司股权价值。

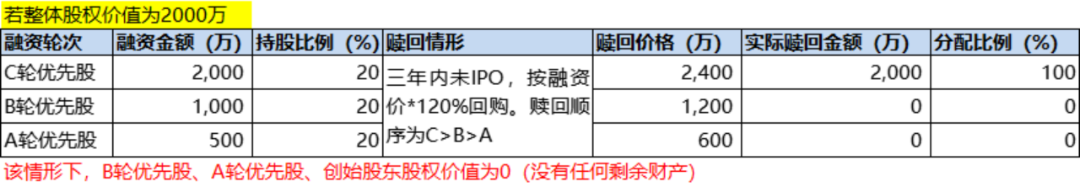

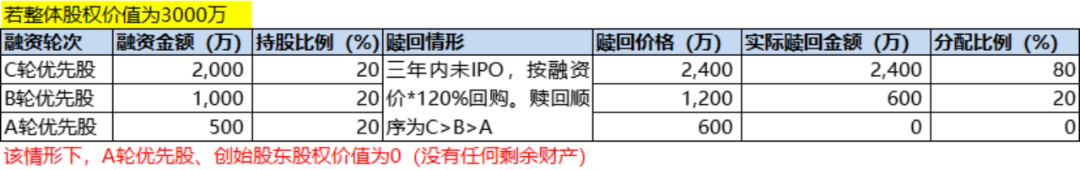

下面是公司在触发赎回条件后,不同股权价值下的价值分配:

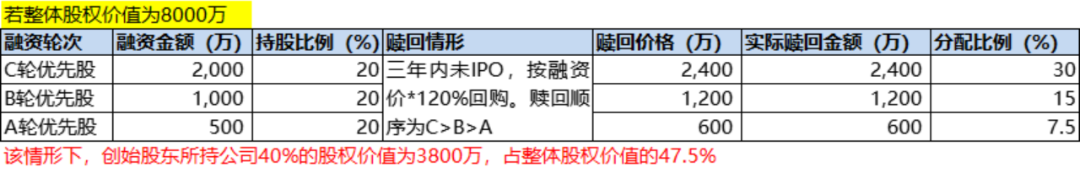

可以看到,各类别股份所占公司股权价值的比例会随着整体价值的变化而变化。这种变化同样适用于清算情形:

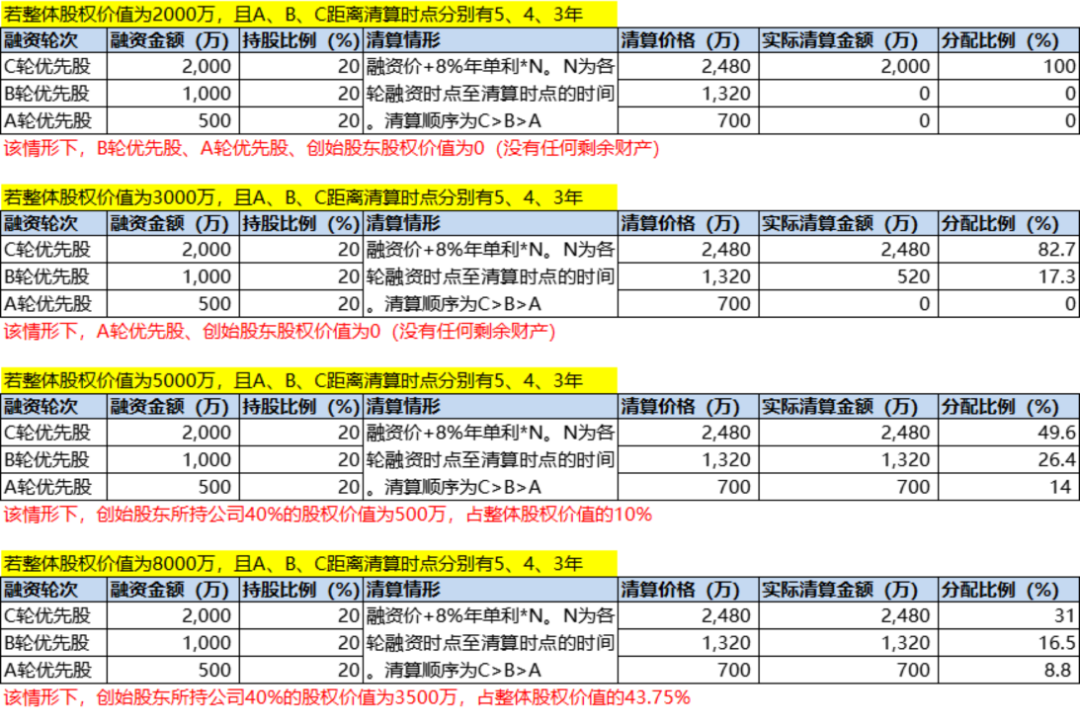

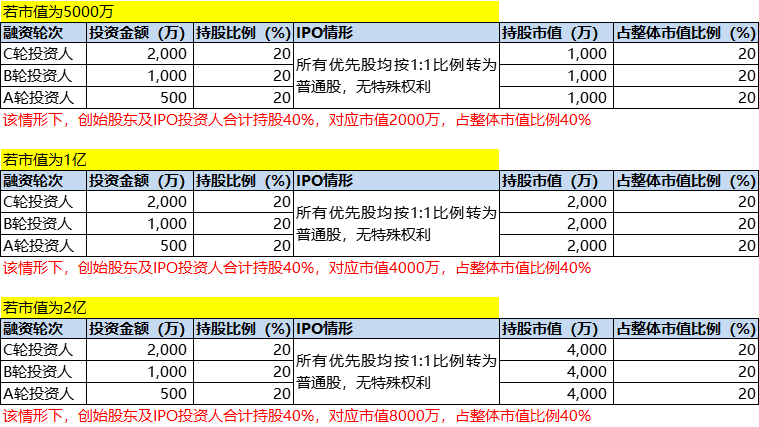

当然,公司也可能会顺利上市,由于对应的清算赎回条件已经不符合,大部分时候,投资人持有的优先股将按1:1的比例转为普通股(ordinary shares),待限售期一过,即可套现走人。

转换条例(节选)

只有在这种情况下,每轮投资人所持股份的价值,才等于公司整体股权价值(市值)乘以所持股份比例。

回到最开始的问题,这家公司的投后估值到底是多少?总的来说,因为某些优先股可能包含各种权益,比如优先清偿权或强制回购条款,因此不应简单按照“同股同权”的思路直接用投资金额/持股比例,否则将会夸大估值数字,至于如何计算考虑了各轮次不同分配权之后的股权估值,下一篇详解!